DOLLAR

L'étalon dollar

Le système de Bretton Woods

À la fin de la Seconde Guerre mondiale, les plans d'organisation des alliances politique, commerciale et monétaire entre les Alliés se multiplient. Pour les monnaies, le plan Keynes prévoit une dénationalisation des liquidités internationales, une monnaie supranationale (le bancor), une Union internationale de compensation, véritable banque centrale et de crédit, ainsi que des taux de change fixes et ajustables vis-à-vis du bancor. Pour la Trésorerie américaine, le plan White, plus en retrait, prévoit un Fonds de stabilisation des Nations unies, sorte de coopérative d'inspiration mutualiste alimentée par des cotisations qui redistribuerait en prêts ses ressources aux États membres dont la balance des paiements serait déficitaire de façon persistante. Les accords de Bretton Woods (1944) constituent un compromis entre les deux plans et sont entérinés par les statuts du Fonds monétaire international (F.M.I.) en 1947.

Le nouveau système est un étalon de change or dont la monnaie clé est le dollar. Toutes les autres monnaies nationales seront convertibles en dollar, lui-même étant convertible en or pour les non-résidents américains. Les taux de change seront fixes mais à l'intérieur de marges de fluctuations de ± 1 p. 100 par rapport à la parité. L'ajustement de parité sera autorisé par le F.M.I. en cas de déséquilibre persistant du compte courant d'un pays avec l'étranger. Cependant, cette solution n'interviendra que si le pays, malgré les prêts du F.M.I., s'avère incapable de corriger son déficit extérieur par une politique d'ajustement adéquate.

En réalité, ce système ne commence à fonctionner qu'en 1959, lors du retour à la convertibilité des monnaies européennes en dollars. Dans l'intervalle, faisant suite à l'aide américaine du plan Marshall, des accords bilatéraux, puis multilatéraux de paiement, destinés à économiser l'usage de dollars fort rares dans l'Europe en reconstruction de l'après-guerre, libéralisent progressivement les transactions. Sous l'égide des États-Unis, il s'est ensuite institué un système multilatéral de règlement des transactions internationales et de transfert des monnaies dans le cadre de l'Organisation européenne de coopération économique. Les pays périphériques parviennent à se passer de la référence à l'or, qui n'est plus perçue que comme un objectif secondaire et lointain.

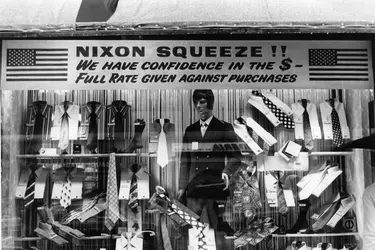

L'abandon de la convertibilité or et des parités fixes

Le système monétaire international ne commence à fonctionner selon les dispositions des accords de Bretton Woods qu'au rétablissement de la convertibilité en dollars des principales monnaies nationales en 1960. Il est soumis à des tensions qui aboutissent en quelque treize années à l'abandon des deux principes sur lesquels il est fondé : le rattachement à l'or et les taux de change fixes. Paradoxalement, c'est la grande période d'essor du marché international du dollar, l'eurodollar, et l'affirmation de la prééminence de la monnaie américaine comme clé de voûte du système monétaire international.

Le problème de l'or

Les États-Unis enregistrent un déficit persistant de leur balance des paiements : bien que le compte des transactions courantes en biens et services soit excédentaire, les investissements directs de firmes américaines dans le reste du monde et le désir de détention d'actifs financiers et immobiliers aux États-Unis par des étrangers se traduisent par un déficit du compte capital plus important que l'excédent du compte courant. Des économistes comme Emile Despres, Charles Kindleberger et Walter Salant soulignent que cette structure de balance des paiements n'a, en soi, rien d'anormal, eu égard au rôle d'émetteur de la monnaie clé et de banquier mondial que remplissent[...]

La suite de cet article est accessible aux abonnés

- Des contenus variés, complets et fiables

- Accessible sur tous les écrans

- Pas de publicité

Déjà abonné ? Se connecter

Écrit par

- Dominique LACOUE-LABARTHE : professeur de sciences économiques à l'université de Bordeaux-IV-Montesquieu, directeur du Groupe de recherche en analyse et politique économiques, unité mixte du C.N.R.S. 5113

Classification

Médias

Autres références

-

ACCORDS DE BRETTON WOODS

- Écrit par Francis DEMIER

- 286 mots

- 1 média

Le système monétaire mis en place à Bretton Woods en 1944 répond, pour les Américains, à la volonté d'éviter les crises monétaires, dont on pensait qu'elles avaient entraîné le protectionnisme, le nationalisme, la guerre. Le système se présente comme un retour à l'étalon or qui, avec un système...

-

AGRICOLE RÉVOLUTION

- Écrit par Abel POITRINEAU et Gabriel WACKERMANN

- 8 077 mots

« L'habitude s'est prise de désigner, sous le nom de révolution agricole, les grands bouleversements de la technique et des usages agraires qui, dans toute l'Europe, à des dates variables selon les pays, marquèrent l'avènement des pratiques de l'exploitation contemporaine » (Marc Bloch)....

-

ARGENTINE

- Écrit par Jacques BRASSEUL , Encyclopædia Universalis , Romain GAIGNARD , Roland LABARRE , Luis MIOTTI , Carlos QUENAN , Jérémy RUBENSTEIN , Sébastien VELUT et David COPELLO

- 38 895 mots

- 19 médias

...confiance des milieux financiers nationaux et internationaux. La mesure phare est la parité obtenue artificiellement entre le nouveau peso argentin et le dollar américain. Le plan semble fonctionner ; les petits épargnants croient à nouveau en leur monnaie et les institutions financières favorisent l'octroi... -

BRETTON WOODS CONFÉRENCE DE (1944)

- Écrit par Alain-Pierre RODET

- 963 mots

- 1 média

Du 1er au 22 juillet 1944, au moment où la Seconde Guerre mondiale prend fin, une conférence monétaire et financière, placée sous l'égide de ce qui va devenir bientôt l'Organisation des Nations unies, se tient sur la côte est des États-Unis à Bretton Woods (N.H.). Quarante-quatre...

- Afficher les 36 références