FONDS DE PENSION

Article modifié le

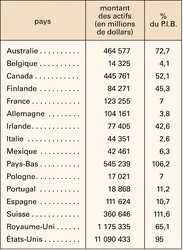

Les fonds de pension sont des dispositifs organisés par les entreprises des secteurs privé et public au profit de leurs salariés. Ils s'assimilent à des organisations financières non bancaires, qui perçoivent des cotisations salariales ou patronales, les gèrent par capitalisation et, au moment du départ des affiliés, leur versent des prestations sous forme de rente ou de capital. Ces régimes existent dans de nombreux pays . Depuis le début des années 1980, l'épargne privée pour la retraite sous forme de fonds de pension s'est considérablement développée dans de nombreux pays développés et émergents. Les fonds de pension, contrairement à l'épargne salariale qui vise à associer les salariés au développement de l'entreprise, ont pour finalité de favoriser la constitution d'une épargne pour la retraite. En France, la loi du 21 août 2003 portant sur la réforme des retraites (« loi Fillon ») a ainsi substitué au plan partenarial d'épargne salariale volontaire, un plan d'épargne salariale exclusivement dédiée à la retraite (plan partenarial d'épargne salariale pour la retraite).

Un phénomène mondial

Au Royaume-Uni, aux États-Unis, en Allemagne, au Canada, au Danemark, en Irlande, aux Pays-Bas au Japon, en Australie, en Finlande, en Suède et en Suisse, les entreprises ont institué ces régimes pour leurs employés. Ces fonds se sont aussi développés dans les pays émergents (Malaisie, Mexique, Chili, Hongrie, par exemple).

La France constitue de ce point de vue une exception : le développement des fonds de pension y est très limité, car les retraites sont financées par un régime de répartition, c'est-à-dire de transferts entre actifs et retraités.

Il existe toutefois des quasi-fonds de pension en France, la Préfon par exemple. La Préfon, créée en 1967, est destinée aux fonctionnaires et anciens fonctionnaires et fonctionne par capitalisation. Mais ses mécanismes diffèrent de ceux des fonds de pension tels qu'ils existent dans les pays anglo-américains. En effet, les entreprises ne participent pas à son financement et le transfert des droits n'est pas possible.

En France, ce sont les sociétés d'assurances qui occupent une place majeure parmi les investisseurs institutionnels. Les actifs des sociétés d’assurance représentaient en effet, en 2012, 1 860 milliards d’euros soit 92 p. 100 du produit intérieur brut (P.I.B).

On distingue deux grandes catégories de fonds de pension dans les pays industrialisés et émergents : les fonds à prestations définies et les fonds à cotisations définies. Le premier dispositif prévoit que le commanditaire du fonds de pension (l'employeur) s'engage à verser aux adhérents, lors de leur départ à la retraite, une pension égale à un pourcentage de leur salaire préalablement arrêté sur la base du nombre d'années d'ancienneté. Dans le cas des fonds de pension à cotisations (ou contributions) définies, le financement s'effectue de façon mixte (cotisations salariales et patronales) et l'engagement ne porte que sur les cotisations. Les versements de l'employeur peuvent prendre la forme d'une somme forfaitaire ou d'un pourcentage du salaire. Les versements sont parfois liés aux bénéfices engrangés par l'entreprise. La pension versée à chaque adhérent sur un compte individualisé est alors égale aux sommes épargnées plus (ou moins) les gains (ou pertes) obtenus sur les placements. Ces fonds sont relativement plus souples que ceux à prestations définies, car les droits de l'adhérent sont transférables au cas où ce dernier change d'employeur. Toutefois, dans ce type de dispositif, et contrairement aux fonds à prestations définies, l'adhérent supporte l'intégralité du risque financier. Malgré leur caractère risqué du point de vue des bénéficiaires, ces fonds se développent, aussi bien dans les pays avancés que dans les pays émergents. Par exemple, aux États-Unis, en 2008, plus[...]

La suite de cet article est accessible aux abonnés

- Des contenus variés, complets et fiables

- Accessible sur tous les écrans

- Pas de publicité

Déjà abonné ? Se connecter

Écrit par

- Najat EL MEKKAOUI DE FREITAS : maître de conférences à l'université de Paris-Dauphine

Classification

Média

Autres références

-

BOURSE - Réglementation des marchés boursiers

- Écrit par Didier DAVYDOFF

- 6 705 mots

- 3 médias

...investisseurs institutionnels, comme les fonds de pension ou les sociétés d'assurances. Or de cette époque date aussi le commencement d'un mouvement de diversification des placements des investisseurs institutionnels, comme les fonds de pension américains. La Bourse de Londres a réussi,... -

CRISES FINANCIÈRES - Instabilité financière

- Écrit par Dominique PLIHON

- 7 149 mots

Ce type de comportement est illustré par les investisseurs institutionnels(fonds de pension, fonds mutuels, compagnies d'assurance), principaux intervenants sur les marchés financiers (Plihon, 1999). Les gérants de fonds sont généralement évalués en fonction de normes standards, de références de marché... -

ENTREPRISE - Les relations interentreprises

- Écrit par Alain BIENAYMÉ

- 7 656 mots

...assemblée générale d'actionnaires, dans les conseils d'administration où ils sont présents, ou encore au cours de rendez-vous bilatéraux avec le P.-D.G. Les fonds de pension, qui sont des actionnaires souvent importants, pèsent de tout leur poids pour faire évoluer les modes de gouvernance des entreprises... -

ÉPARGNE

- Écrit par Didier DAVYDOFF

- 7 378 mots

- 3 médias

Le mode de financement de la retraite peut-il aussi expliquer la particularité britannique ?La moitié du patrimoine des ménages britanniques est constituée de droits sur des fonds de pension, la retraite étant largement financée par capitalisation dans ce pays. Or, en raison du vieillissement de... - Afficher les 7 références

Voir aussi

- RISQUE ÉCONOMIQUE

- MANAGEMENT

- MARCHÉS DE CAPITAUX

- RENTABILITÉ

- SECTEUR PUBLIC

- RETRAITE PAR CAPITALISATION

- RETRAITE PAR RÉPARTITION

- GOUVERNEMENT D'ENTREPRISE

- GOUVERNANCE

- INSTABILITÉ FINANCIÈRE

- ÉPARGNE SALARIALE

- FINANCEMENT DES ENTREPRISES

- SUPERVISION PRUDENTIELLE

- GLOBALISATION FINANCIÈRE

- EUROPE, politique et économie

- CRISES BOURSIÈRES ou KRACHS

- PENSIONS

- GESTION

- FRAUDES

- PORTEFEUILLE DE TITRES

- ROYAUME-UNI, économie

- FRANCE, économie

- FRANCE, droit et institutions

- ÉTATS-UNIS D'AMÉRIQUE, économie

- POLITIQUE FISCALE